当社グループは、グローバルでの事業展開を積極的に推進しており、今後展開を更に加速させるためには、グループ経営管理の基盤強化を図るとともに、資本市場における財務情報の国際的な比較可能性・利便性向上が必要であると考えます。このような状況の下、当連結会計年度より、従来の日本基準に替えて国際会計基準(以下、「IFRS」という。)を適用しています。

なお、前連結会計年度の数値もIFRSベースに組み替えて比較分析を行っています。

日本基準とIFRSの主な差異は以下のとおりです。

・日本基準において、営業外収益、営業外費用、特別利益及び特別損失に表示していた項目について、IFRSにおいては財務関連項目を金融収益及び金融費用に、それ以外の項目をその他の営業収益、その他の営業費用及び持分法による投資損益に表示しています。

・IFRSの売上収益は、日本基準の売上高に相当します。

・IFRSでは経常利益の概念がなくなります。

・日本基準の下では減損の兆候がある場合にのみ減損の要否の判断を行っていましたが、IFRSでは毎期減損テストを実施しています。

・日本基準の下ではのれんをその効果が発現すると合理的に見積もられる期間にわたり規則的に償却していましたが、IFRSでは移行日以降の償却を停止しています。

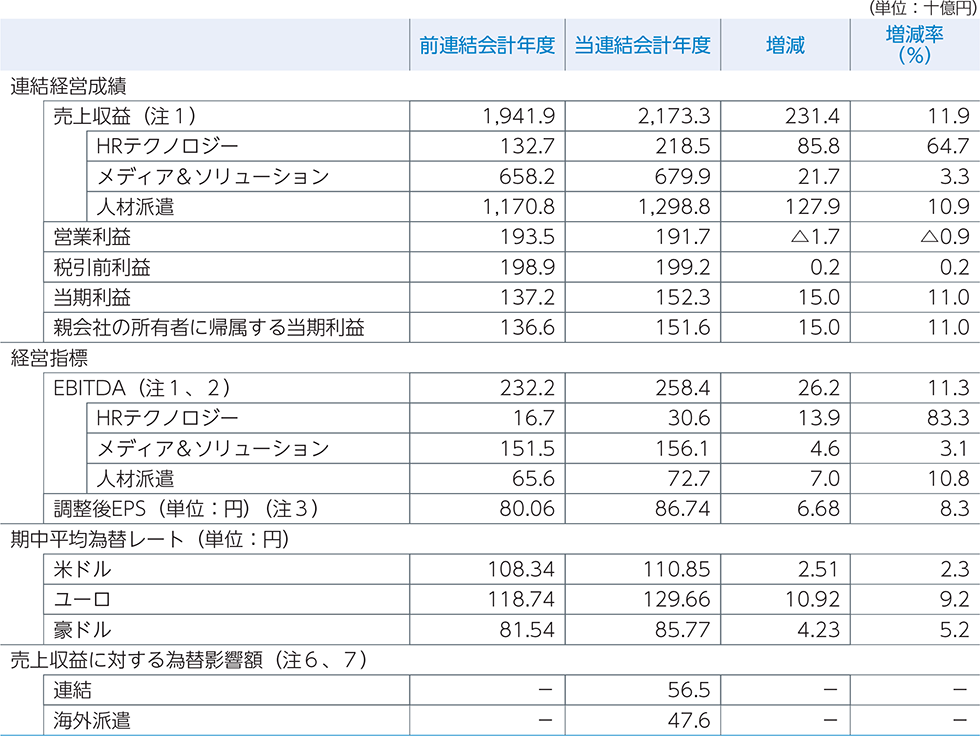

a.連結経営成績の概況

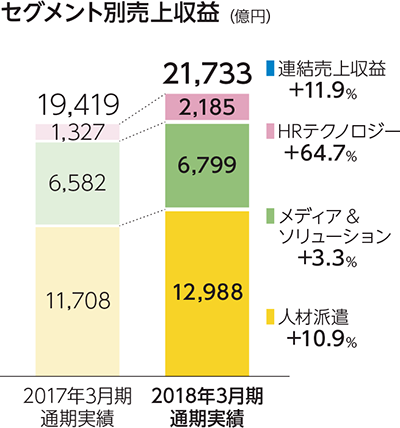

当連結会計年度における売上収益は2兆1,733億円(前連結会計年度比11.9%増)となりました。これは主に、人材派遣事業及びHRテクノロジー事業が好調に成長したことによるものです。なお、売上収益に対する為替影響額は565億円のプラス寄与となりました。

当連結会計年度における営業利益は1,917億円(前連結会計年度比0.9%減)となりました。これは主に、その他の営業収益が減少したことによるものです。前連結会計年度のその他の営業収益のうち、主なものはメディア&ソリューション事業の旅行分野に属する子会社の譲渡等による子会社株式売却益219億円です。

当連結会計年度における税引前利益は1,992億円(前連結会計年度比0.2%増)となりました。

当連結会計年度における当期利益は1,523億円(前連結会計年度比11.0%増)、親会社の所有者に帰属する当期利益は1,516億円(前連結会計年度比11.0%増)となりました。当期利益、親会社の所有者に帰属する当期利益ともに、米国及び欧州における税制改正等の影響で法人所得税費用が減少したこと等により、増益となりました。

当連結会計年度におけるEBITDAは2,584億円(前連結会計年度比11.3%増)となりました。HRテクノロジー事業、人材派遣事業及びメディア&ソリューション事業ともに増益となったことで、当連結会計年度のEBITDAが増加しました。

当連結会計年度における調整後EPSは86.74円(前連結会計年度比8.3%増)、配当算定基準とする当期利益(注1)は1,318億円(前連結会計年度比7.9%増)となりました。

当連結会計年度における既存事業(注2)での売上収益は2兆1,726億円(前連結会計年度比11.9%増)、EBITDAは2,585億円(前連結会計年度比11.3%増)となりました。

当社は、3つの戦略ビジネスユニット(Strategic Business Unit、以下、「SBU」という。)単位の戦略の遂行を更に促進、加速することを目的として、各SBUに統括会社を設置するグループ組織再編を実施し、2018年4月1日より新たな経営体制をスタートしています。

この再編により、各事業が独立し自律自転する組織体制を構築すると同時に、当社が持株会社としての機能の集中と強化を図り、適切なグループガバナンス体制やモニタリング体制等を整備することで、更なる企業価値の向上を実現します。また、当社グループ全体として、法令遵守の体制やリスク管理能力の向上に向けた取り組みもこれまで以上に進めます。

本件の詳細については以下をご参照ください。

グループ組織再編について

:2017年9月27日付「グループ組織再編及び連結子会社からの配当金受領に関するお知らせ」

https://recruit-holdings.co.jp/ir/ir_news/20170927_17670.html

:2018年2月27日付「(経過開示)グループ組織再編及び孫会社の異動に関するお知らせ」

https://recruit-holdings.co.jp/ir/ir_news/20180227_17915.html

吸収分割契約について

:2017年11月14日付「当社子会社との会社分割(吸収分割)契約締結に関するお知らせ」

https://recruit-holdings.co.jp/ir/ir_news/20171114_17725.html

:2018年1月17日付「臨時株主総会決議事項に関するお知らせ」

https://recruit-holdings.co.jp/ir/ir_news/20180117_17826.html

当社は、米国未上場企業Glassdoor, Inc.(以下、「Glassdoor」という。)の発行済全株式を、当社が設立する買収目的子会社を通じて12億米ドルの現金を対価として取得することを決定し、最終契約書を2018年5月9日に締結しました。

当社は中期的に、米国及びグローバル市場においてIndeedの既存事業の拡大とM&Aを通じてHRテクノロジー事業を積極的に拡大する戦略を掲げています。この成長戦略に沿って、世界でも最大級の規模と成長性を誇る求人サイトを運営するGlassdoorの発行済全株式を取得することを決定しました。求職者と求人企業が各々直面している様々な問題の解決を目指してGlassdoorとIndeedが協働することで、更なる成長を実現する事業機会を創出したいと考えています。当社は、オンライン求人検索、オンライン求人情報アグリゲーション、求職者と求人企業のマッチング、そして求職者による求人企業の口コミ情報によって、求職者の仕事探しを更に強力にサポートし、オンラインHR領域におけるポジションを確固たるものとします。

本件の詳細については以下をご参照ください。

:2018年5月9日付「Glassdoor, Inc.の株式取得(子会社化)に関するお知らせ」

https://recruit-holdings.co.jp/ir/ir_news/20180509_18389.html

b.セグメント業績の概況

(業績の概況)

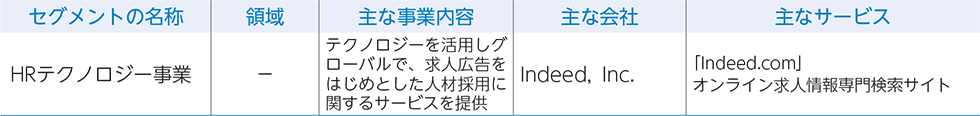

当報告セグメントは、オンライン求人情報専門検索サイト「Indeed」と、これに関連する事業で構成されています。

当連結会計年度における売上収益は2,185億円(前連結会計年度比64.7%増)となりました。これは主に、好調な経済環境及び雇用市場を背景に、新規クライアントの獲得及び既存クライアントによる「Indeed」のサービス利用が拡大したことによるものです。米ドルベースの売上収益は前連結会計年度比60.7%の増加となりました。

当連結会計年度のセグメント利益(セグメントEBITDA)は306億円(前連結会計年度比83.3%増)となりました。これは主に、売上収益の拡大によるものです。また、売上成長を促進するため、新規ユーザー・クライアントの獲得のための営業体制の拡充及びマーケティング活動の展開並びにユーザー・クライアント双方へのサービス拡充を図るプロダクトの強化等に対して機動的に投資を行っています。

当報告セグメントの業績及び関連データ等は以下のとおりです。

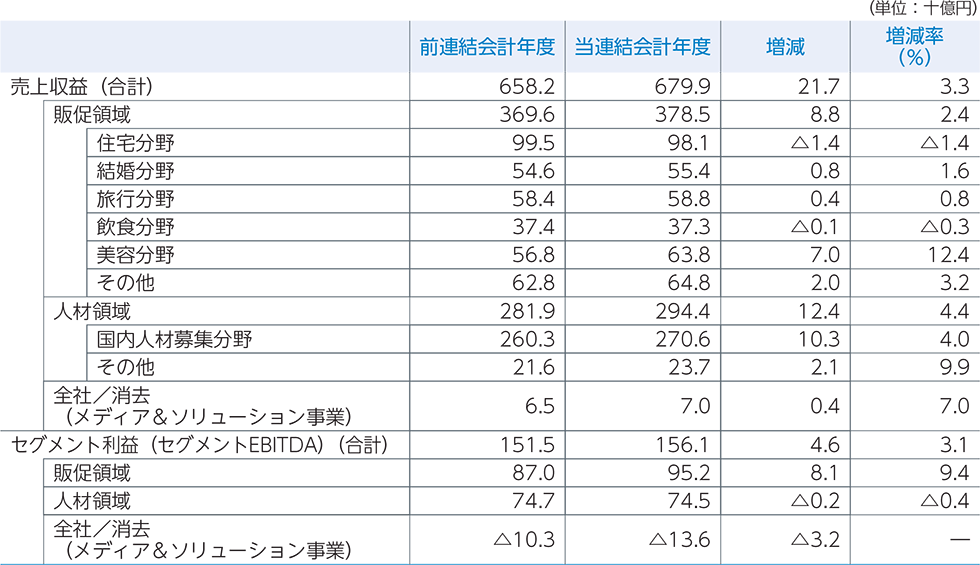

(業績の概況)

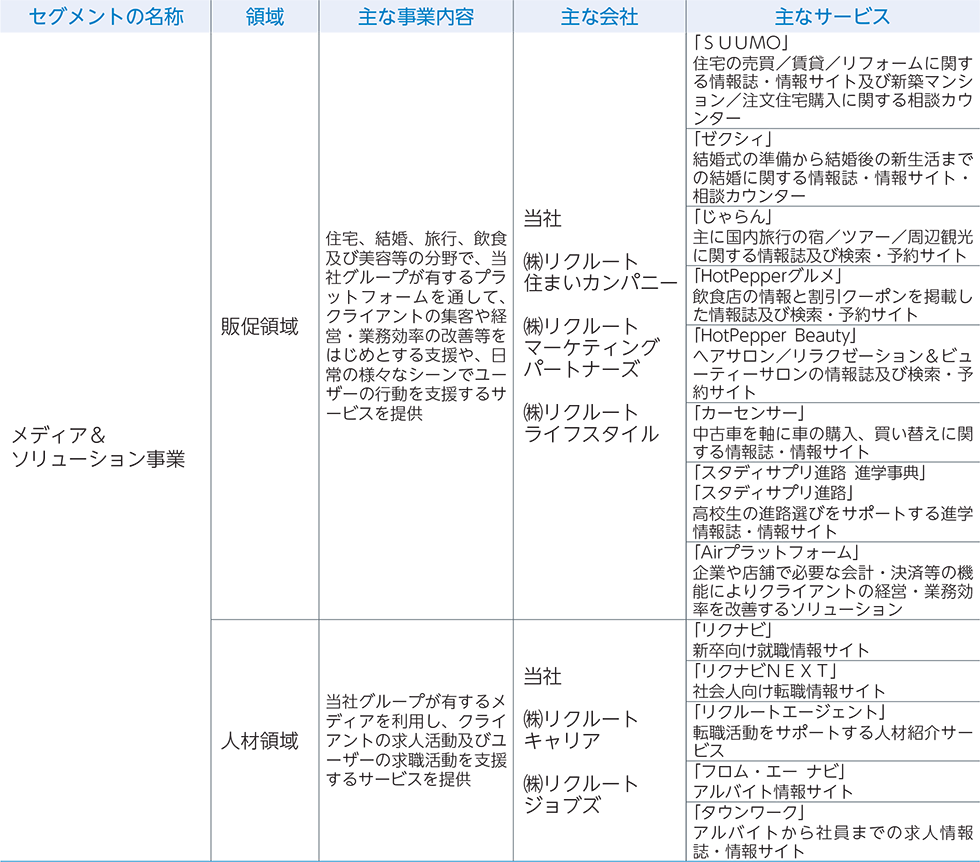

当報告セグメントは、クライアントの集客や様々な業務支援を行う販促領域と、クライアントの人材採用の支援を行う人材領域の2つの事業領域で構成されています。

当連結会計年度における売上収益は6,799億円(前連結会計年度比3.3%増)となりました。これは主に、販促領域の美容分野が好調に推移したことに加え、人材領域の国内人材募集分野が堅調に推移したことによるものです。

当連結会計年度におけるセグメント利益(セグメントEBITDA)は1,561億円(前連結会計年度比3.1%増)となりました。これは主に、販促領域の増益が寄与したことによるものです。なお、セグメント利益の内訳は、販促領域が952億円(前連結会計年度比9.4%増)、人材領域が745億円(前連結会計年度比0.4%減)となりました。人材領域が減益となったのは、主にユーザー集客のためのマーケティング投資を強化したことによるものです。

当報告セグメントの業績及び関連データ等は以下のとおりです。

(各事業分野の概況)

・販促領域

住宅分野:

分譲マンションの住宅着工件数の増加に一服感がある等、市場環境の変化がみられます。当連結会計年度においては、ユーザー集客の推進に加えてクライアントへのソリューション提供の強化に注力したことで、戸建・流通分野及び賃貸分野が伸長しました。一方で当第3四半期での子会社譲渡により売上収益が減少したこと及び前第1四半期においては、カウンターサービスに係る売上収益が契約改定の一時的な影響で増加していたことにより、売上収益は前年同期を下回りました。

この結果、当連結会計年度における売上収益は981億円(前連結会計年度比1.4%減)となりました。なお、上述の一時影響を控除した際の売上収益の前連結会計年度比は4.8%増(注1)となりました。

結婚分野:

少子化の影響で国内の婚姻組数は減少傾向にあるなかで、大手結婚式場運営クライアントの高い集客ニーズを取り込むことに注力しました。

この結果、当連結会計年度における売上収益は554億円(前連結会計年度比1.6%増)となり、堅調に推移しました。

旅行分野:

当社グループのサービスにおける延べ宿泊者数が増加した一方で、前第2四半期に子会社を譲渡したことにより、前連結会計年度の期中から同社の業績寄与が無くなったことが、当連結会計年度の売上収益の増加率を押し下げました。

この結果、当連結会計年度における売上収益は588億円(前連結会計年度比0.8%増)となりました。なお、子会社を譲渡した影響を控除した際の売上収益の前連結会計年度比は5.2%増(注2)となりました。

飲食分野:

人手不足等を受けて飲食店を取り巻く経営環境に厳しさが見られるなか、一部の大手クライアントとの取引が低調に推移しました。一方で、当社グループは「Airプラットフォーム」を軸とした業務支援に積極的に取り組むことで、クライアント接点の強化に注力しました。

この結果、当連結会計年度における売上収益は373億円(前連結会計年度比0.3%減)となりました。

美容分野:

「SALON BOARD」のクライアントへの導入や、同サービスの利便性の向上を進めたことで、当社グループのサービスを通じたネット予約件数が順調に増加しました。また、地方圏及び都市圏郊外でのクライアント獲得が順調に進展し、取引店舗数が拡大しました。

この結果、当連結会計年度における売上収益は638億円(前連結会計年度比12.4%増)となり、好調に推移しました。

その他(販促領域):

当分野は自動車分野、進学及び学び等の教育関連分野並びに海外販促分野のほか、「Airプラットフォーム」の事業収益等により構成されています。

当分野の当連結会計年度における売上収益は648億円(前連結会計年度比3.2%増)となり、堅調に推移しました。

・人材領域

国内人材募集分野:

有効求人倍率の上昇及び求人広告掲載件数の増加が続く等、国内の労働市場は逼迫した情勢が継続しています。

このような環境の下、引き続きブランド力の向上やユーザー集客及び営業体制の強化等を行った結果、正社員募集分野及びパート・アルバイト募集分野ともに成長が継続しました。

この結果、当連結会計年度における売上収益は2,706億円(前連結会計年度比4.0%増)となり、堅調に推移しました。

その他(人材領域):

当分野は国内における人材育成サービス関連事業や、アジアでの人材紹介事業等により構成されています。

当分野の当連結会計年度における売上収益は237億円(前連結会計年度比9.9%増)となり、好調に推移しました。

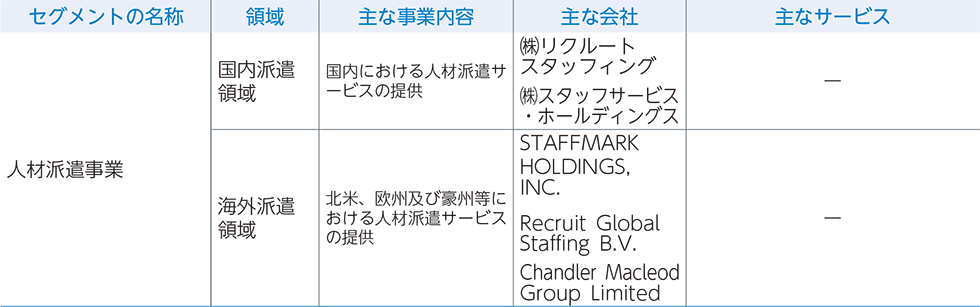

(業績の概況)

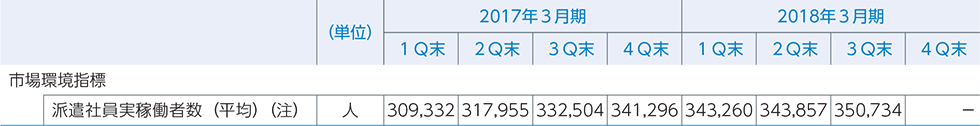

当報告セグメントは、国内人材派遣及び海外人材派遣の2つの事業領域で構成されています。

当連結会計年度における売上収益は1兆2,988億円(前連結会計年度比10.9%増)となりました。これは主に、国内派遣領域において、好調な市場環境を受けて業績が拡大したことによるものです。この他、海外派遣領域の売上収益に対する為替影響額がプラスに寄与しました。

当連結会計年度におけるセグメント利益(セグメントEBITDA)は727億円(前連結会計年度比10.8%増)となりました。これは主に、国内派遣領域、海外派遣領域ともに売上収益が増加したことによるものです。なお、セグメント利益の内訳は、国内派遣領域が338億円(前連結会計年度比15.0%増)、海外派遣領域が389億円(前連結会計年度比7.4%増)となりました。

当報告セグメントの業績及び関連データ等は以下のとおりです。

(各領域別の概況)

・国内派遣領域

国内市場においては、派遣社員実稼働者数が継続的に増加する等、人材派遣市場は緩やかな拡大傾向が続いています。このような環境の下、既存派遣契約の継続及び新規派遣契約数の増加に注力しました。

この結果、当連結会計年度における売上収益は5,092億円(前連結会計年度比9.9%増)となり、好調に推移しました。

・海外派遣領域

当連結会計年度における売上収益は7,895億円(前連結会計年度比11.6%増)となりました。これは主に、前連結会計年度に子会社化したRecruit Global Staffing B.V.(2018年1月にUSG People B.V.から社名変更)の業績が当連結会計年度期首から寄与したこと及び売上収益に対する為替影響額がプラスに寄与したことによるものです。

売上収益に対する為替影響額は476億円のプラス寄与となり、この影響を控除した売上収益は、4.9%の増収となりました。また、新たに業績寄与したRecruit Global Staffing B.V.の影響及び為替の影響を控除した当連結会計年度の売上収益は、前連結会計年度比で2.6%の減収となりました。これは主に、ユニット経営に基づき収益性を重視した事業運営に取り組んだことに加えて、米国の一部業界の厳しい経営環境等を受けて既存クライアントとの取引が減少したことによるものです。

当連結会計年度の設備投資については、総額で676億円(うち有形固定資産は214億円、無形資産は461億円です。金額には消費税等を含めていません。)であり、主なものは商品の開発及びリニューアル等に伴う資産(ソフトウエア)の受入です。

ア.HRテクノロジー事業

当連結会計年度の主な設備投資は、事業拡大に伴うオフィス拡張及び改築と諸設備の拡充等に伴い、118億円の資産の受入を実施しました。

なお、重要な設備の除却又は売却はありません。

イ.メディア&ソリューション事業

当連結会計年度の主な設備投資は、商品・業務システムの増設及び改修等に伴い、498億円の資産の受入を実施しました。

なお、重要な設備の除却又は売却はありません。

ウ.人材派遣事業

当連結会計年度の主な設備投資は、商品・業務システムの増設及び改修等に伴い、49億円の資産の受入を実施しました。

なお、重要な設備の除却又は売却はありません。

エ.全社共通

当連結会計年度の主な設備投資は、商品・業務システムの増設及び改修等に伴い、10億円の資産の受入を実施しました。

なお、重要な設備の除却又は売却はありません。

該当事項はありません。

該当事項はありません。