事業の経過及び成果

当連結会計年度における世界経済は、米国ではAI関連向けに設備投資意欲の高まりが見られた反面、その他の製造業での設備投資には陰りが見られており、中国では好調であった輸出関連に陰りが見られる等、地域及び需要分野によって景況感に差が見られました。

また、日本経済は、訪日外国人数が継続して過去最高を記録しており、サービス産業は底堅く推移しました。製造業については、為替変動や原材料価格の高騰、米国の関税政策動向等の影響を受け、先行き不透明な状態が見られました。

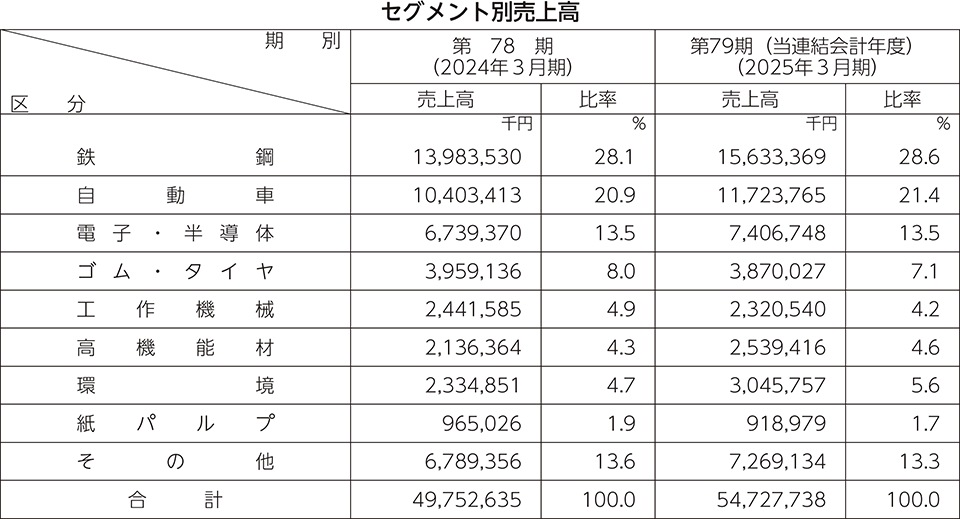

このような経済環境の中、当社グループでは中期3ヵ年計画「GP2026」に基づく施策に取り組んだ結果、2025年3月期連結業績は、売上高547億27百万円(前年同期比10.0%増)、営業利益38億82百万円(同9.5%増)、経常利益41億97百万円(同6.7%増)、親会社株主に帰属する当期純利益28億41百万円(同2.2%増)となりました。

セグメントごとの業績は、次のとおりであります。当社グループは、顧客の属する業界ごとに業績管理を行っており、「鉄鋼」「自動車」「電子・半導体」「ゴム・タイヤ」「工作機械」「高機能材」「環境」及び「紙パルプ」の8業界を報告セグメントとしております。なお、当連結会計年度より、経営管理の観点から各報告セグメントの損益をより適切に表示するため、従来「セグメント利益の調整額」としていた当社メーカー機能がもたらす損益を各報告セグメントの損益に含めることとしました。

(鉄鋼業界)

同業界では、世界の動向として、経済発展が著しいインドにおいては粗鋼生産が前年同期比で増加しましたが、世界最大の生産国である中国においては前年同期比で微減となり、世界全体としては前年同期比で微減にて推移しました。日本の動向としては、国内需要及び海外経済の低迷による影響が継続し、粗鋼生産量は減少しました。

当社グループにおきましては、海外市場の更なる開拓に加え、生産比例品のみならず整備部門への営業活動にも注力した結果、製鉄所内設備の老朽化に伴う保全工事案件や整備部門向け自動化に伴う機器の更新案件、圧延工程向け機械設備の能力増強案件等により、売上が増加しました。

この結果、鉄鋼業界向け全体としての売上高は156億33百万円(前年同期比11.8%増)、セグメント利益は20億6百万円(前年同期比12.1%増)となりました。

(自動車業界)

同業界では、世界の動向として、中国での新エネルギー車の生産・販売及び輸出は継続して増加しており、経済成長が著しいインドにおいても自動車生産量は前年同期を上回る等、堅調に推移しました。日本の動向としては、一部の自動車部品メーカーにおいて発生した事故等による影響で工場が稼働停止したこともあり、国内における生産に停滞が見られました。

当社グループにおきましては、CASE市場で注目されている電池やモーター分野への営業・提案活動に注力した結果、電池製造工程向け設備機器の販売や自動車部品メーカー向け設備機器類の販売、品質管理部門向けへの検査装置の販売等により、売上が増加しました。

この結果、自動車業界向け全体としての売上高は117億23百万円(前年同期比12.7%増)、セグメント利益は13億円(前年同期比4.3%増)となりました。

(電子・半導体業界)

同業界では、世界の動向として、AI関連の技術開発の進歩に伴い、特にロジック半導体を中心に需要の拡大が継続して見られました。日本の動向としては、世界動向と連動したAI関連半導体需要増加の恩恵を受け、半導体製造装置関連の売上は前年同期に比べて増加しました。

当社グループにおきましては、修理・再生ビジネスに加え、現場・設備・保全部門に対する営業活動に注力した結果、当社オリジナル品である洗浄装置類の販売や湿式微粒化装置の販売等により、売上が増加しました。

この結果、電子・半導体業界向け全体としての売上高は74億6百万円(前年同期比9.9%増)、セグメント利益は8億90百万円(前年同期比21.8%増)となりました。

(ゴム・タイヤ業界)

同業界では、日本の動向として、前年同期には自動車不正認証問題によって自動車生産が落ち込んでいましたが、回復基調の中で新車用及び市販用タイヤも前年同期比で増加しました。

当社グループにおきましては、開発部門への営業活動に加え、設備投資に関する営業活動に注力した結果、ユーティリティ関連の老朽設備更新案件や設備投資のリピート案件等の好調な要因はあったものの、第1四半期の落ち込みを埋めるまでには至りませんでした。

この結果、ゴム・タイヤ業界向け全体としての売上高は38億70百万円(前年同期比2.3%減)、セグメント利益は4億15百万円(前年同期比7.6%減)となりました。

(工作機械業界)

同業界では、主に中国やインド等のアジア地域での需要回復に伴い、海外向けの工作機械受注は継続して堅調に推移しました。国内向けにおいても前年同期比でプラスとなりましたが、景気が低迷している欧州向けでは減少が見られている等、需要回復に地域差が見られました。

当社グループにおきましては、工作機械の5軸化・複合化の要求に対応する用途開発・機器の営業に加え、付帯設備の拡販活動に注力した結果、当社オリジナル品である多ポートのロータリージョイントの販売が増加したことや海外向けポンプ類の販売等により売上を確保しましたが、低迷する工作機械業界の影響を受けた形となりました。

この結果、工作機械業界向け全体としての売上高は23億20百万円(前年同期比5.0%減)、セグメント利益は5億2百万円(前年同期比6.6%減)となりました。

(高機能材業界)

同業界では、物価高騰による消費の抑制や中国勢のエチレン増産による供給過剰等により、国内生産量が継続して減少しました。

当社グループにおきましては、医薬・化粧品分野の開拓に加え、既存客先への深耕に注力した結果、新設される工場向けの排ガス処理設備案件や樹脂製品製造工程向けに回転機械をスペックインしたこと等により、売上が増加しました。

この結果、高機能材業界向け全体としての売上高は25億39百万円(前年同期比18.9%増)、セグメント利益は2億67百万円(前年同期比11.3%増)となりました。

(環境業界)

同業界では、環境装置関連の受注は前年同期に比べ増加しており、需要部門によって差が見られました。

当社グループにおきましては、近年重要視されている環境及びエネルギー産業、水処理関連事業への深耕に注力した結果、排水処理工程向けのフィルター類の販売やごみ処理施設向けへのフィルター類の販売等により、売上が増加しました。

この結果、環境業界向け全体としての売上高は30億45百万円(前年同期比30.4%増)、セグメント利益は2億95百万円(前年同期比44.1%増)となりました。

(紙パルプ業界)

同業界では、デジタル化の浸透により紙類全体で需要の減少が見られており、前年には好調が窺えていた紙類の輸出も減少しました。

当社グループにおきましては、バイオマス素材であるCNF分野やエネルギー・ケミカル素材分野、既存設備のメンテナンス事業への深耕に注力した結果、抄紙工程向けに当社オリジナル品であるロータリージョイントの更新案件等で売上を確保しましたが、前年同期に発生した特需が今期にはなく、売上が減少しました。

この結果、紙パルプ業界向け全体としての売上高は9億18百万円(前年同期比4.8%減)、セグメント利益は1億6百万円(前年同期比2.5%減)となりました。

海外売上高について地域別にみてみると、アジアが48億52百万円、欧州が5億73百万円、北米が16億10百万円、その他の地域が75百万円となっており、合計71億12百万円で連結売上高全体の13.0%を占めております。