① 事業概況

当連結会計年度における世界経済は、新型コロナウイルス感染拡大の影響、世界的な半導体不足、年度終盤に勃発したウクライナ問題など、先行きに強い不透明感が残りました。一方、当社グループの事業環境は、昨年度(2020年度)後半からの中国を中心とした需要環境の回復に加え、国内、欧米地域においても設備投資需要が拡大し、総じて良好に推移しました。

② 受注高の概況

当社グループの受注環境は、前述のように昨年度(2020年度)後半からの中国を中心とした需要の回復に加え、国内、欧米地域においても、産業用ロボットを中心とした自動化投資、旺盛な半導体需要を背景とした製造装置の大型設備投資が展開され、年度初めより高水準の受注が継続しました。年度後半から顕在化した半導体不足により、一部のお客様において生産調整などの影響がみられましたが、主要用途の需要拡大により、通期の連結受注高は過去最高の前期比127.5%増加の948億23百万円となりました。

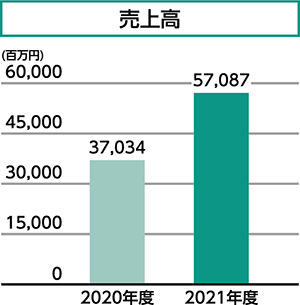

③ 売上高の概況

急激な需要拡大に対応するため、新型コロナウイルス感染拡大の影響を最小限に抑えながら、国内、ドイツ、米国の主要生産拠点の生産能力拡大を図りました。その結果、すべての地域において売上高が増加し、連結売上高は、前期比54.1%増加の570億87百万円となりました。

④ 用途別売上高の概況

用途別の売上高の動向は、産業用ロボット向けは、中国を中心としたEV関連の設備投資拡大に加え、慢性的な人手不足を補うための協働ロボットの需要拡大が進み、主に国内、欧州を中心に大幅に増加しました。半導体製造装置向けも、強い需要見通しにより、世界的に設備投資意欲が旺盛だった影響から売上高は大幅に増加しました。また、先進医療用途(手術支援ロボット関連)は、米国を中心に需要が回復し、売上高が増加しました。一方、車載用途は、顕在化した半導体不足によるお客様の生産調整により、上期の売上高は増加したものの、下期は低迷しました。

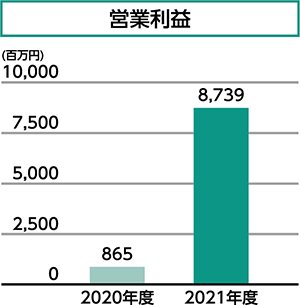

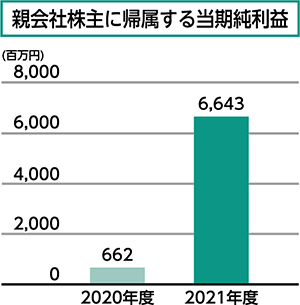

⑤ 利益の概況

損益面につきましては、生産能力増強投資を実施したことにより、減価償却費が増加したことに加え、製造部門の増員などにより製造費用が増加しました。また、輸出案件の運送費増加に加え、研究開発費などを積み増したことにより、販売費及び一般管理費も増加しました。このように費用は増加したものの、売上高の増加による増益効果が上回ったことにより、営業利益は前期比909.3%増加の87億39百万円となりました。また、営業利益の増加により、親会社株主に帰属する当期純利益は前期比902.9%増加の66億43百万円となりました。

⑥ 事業上の取り組みの概況

2021 年度は、中期経営計画(2021年度~2023年度)の初年度であり、当該計画に掲げた各施策に取り組んでまいりました。

営業面におきましては、コロナ禍における営業活動のスタイルとして定着したオンライン営業のメリットを活かし、お客様ごとの課題解決に対し、特に対応スピードに力を入れ、お客様とのコミュニケーション向上を図り、受注の獲得に取り組んでまいりました。また、急激な受注の増加に対し、各お客様との情報連携を密に行い、ご希望納期へのコミットに傾注してまいりました。展示会においては、SDGsを踏まえた展示ブース、ユニフォーム、ノベルティなど、新たな取り組みを展開いたしました。

品質面におきましては、当社の品質の定義である『お客様の期待値を満足させること』を再確認した上で、製品品質・業務品質の向上に取り組んでまいりました。生産ラインの自動化拡大に伴い、工程データのデジタル化による品質管理体制の強化に加え、CS部門の技術対応機能を拡大するなど、製品品質のみならず、課題解決対応力の強化にも努めてまいりました。また、当社グループの各生産拠点(日本、ドイツ、米国、韓国)の品質レベルの維持・改善に対しても、人の往来は制限されたものの、ITツールを活用し、「世界共通品質」の維持・改善にも努めてまいりました。

研究開発面におきましては、日本とドイツを拠点とする研究開発部門間の連携を強化し、波動歯車装置(ハーモニックドライブ®)の進化を図るとともに、外部研究機関との共同研究にも力を入れ、次世代のモーションコントロールに必要となり得る要素開発と製品化に取り組んでまいりました。また、「超軽量ユニットULWシリーズ」のサイズバリエーションを拡充し、軽量化ニーズの高まりに対応可能な新製品をリリースしました。さらには、主要ロボットメーカー(20社以上)のすべての新型ロボット開発に関わり、個々のお客様のニーズに応じた製品化にも傾注してまいりました。

生産面におきましては、今後の当社製品の需要増加を見据え、前中期経営計画に策定したグループ全体の生産能力拡大計画を実行すべく、有明工場(長野県安曇野市)に総額65億円の設備投資を実行することを決定し、準備に着手いたしました。これにより、2022年度下期以降の国内月産能力は40%増となり、産業機械向けで13万台、車載向けで9万台の体制としていきます。これらの新設ラインは、従来に増して、積極的な自動化投資を実施することによって省人化を推進するとともに、各種データのデジタル化による「見える化」を実現し、生産性のみならず品質面の向上も図ってまいります。

一方、穂高工場は当社ものづくりの「マザー工場」と位置付け、高度な熟練作業を伝承しつつ、多品種少量生産に柔軟に対応可能なものづくりを継続してまいります。

また、今後の当社事業の拡大を見据え、グループ全体の効率的な生産拠点の配置、資産の有効活用、リスク分散などを図るために、メカトロニクス製品の生産拠点を、長野県駒ケ根市(株式会社ウィンベル内)に移転すべく、工場棟の増床など、その準備に着手してまいりました。2022年6月に完全移転を予定しております。