事業報告

資金調達等の状況

2016年度において、当社グループの連結有利子負債は2兆9,359億円増加しています。これは、主にアーム買収に伴う1兆円のブリッジローンによる調達、Sprint Corporationおよび子会社(以上を総称して以下「スプリント」)における9,640億円の長期借入金の増加、アリババ株式に係る先渡売買契約取引による7,154億円の株式先渡契約金融負債の増加等を主因とするものです。その他、アリババ株式の一部を3,597億円、スーパーセルの全株式を7,698億円で売却し、資金化しました。主な取引の概要は、次のとおりです。

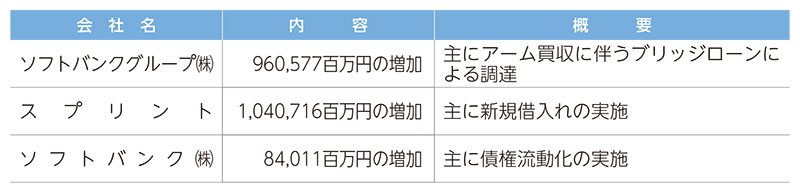

借入金

2016年度において、当社グループによる金融機関等からの借入金は2兆1,297億円増加しています。これは、アーム買収の資金調達を目的としたブリッジローンによる調達、スプリントによる長期借入の増加を主因とするものです。

-

アームの買収資金の調達

ソフトバンクグループ㈱は、2016年7月15日にアーム買収の資金調達の一環として総借入限度額1兆円の借入(ブリッジローン)契約を締結、実施しました。

-

スプリントによる新規借入れ

スプリントは、2016年10月に、保有する周波数帯の一部を担保とする担保付社債の発行を通じて、35億米ドルの資金調達を行いました。この取引による借入金として3,829億円を計上しています。

また、2017年2月3日に60億米ドルの借入契約を締結しました。当該契約に基づき、40億米ドル(4,488億円)の担保付借入れを実施し、20億米ドルを極度額とする担保付リボルビング・クレジット・ファシリティ(注)を設定しました。従来の33億米ドルを極度額とする無担保リボルビング・クレジット・ファシリティは、本極度融資枠に置き換えられました。

(注)

- 一定の期間内において一定の融資極度額を設定し、その範囲内での借入を可能とする融資形態

-

コミットメントラインの組成

ソフトバンクグループ㈱は、2015年度に組成したコミットメントライン契約の満期終了に伴い、新たに2016年8月に総額1,785億円のコミットメントライン契約を㈱みずほ銀行、シティバンク銀行㈱、クレディ・アグリコル銀行をアレンジャーとした銀行団と締結しました。2016年度末におけるコミットメントラインの借入残高はありません。

-

ソフトバンク㈱による債権流動化の実施

ソフトバンク㈱は、携帯電話の割賦債権を利用した債権流動化による資金調達を行っています。2016年度末における債権流動化による調達残高は5,501億円であり、前年同期比844億円増加しました。

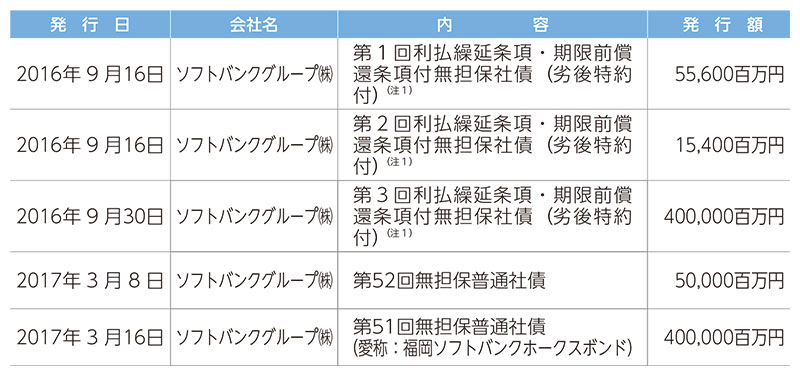

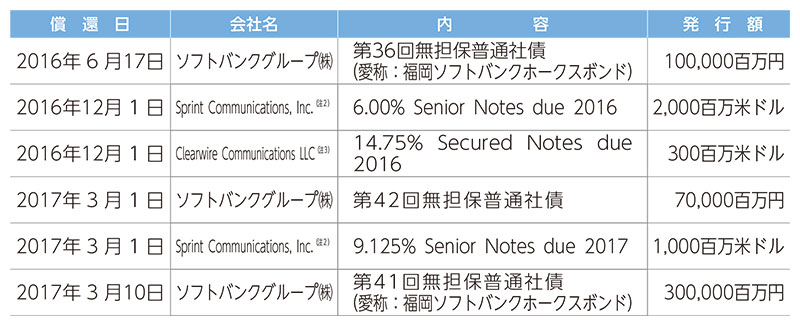

社債

2016年度において、当社グループの社債残高は総額987億円増加しています。これは、主に当社グループによる社債の発行および償還によるものです。同年度において、ソフトバンクグループ㈱は総額9,710億円の社債を発行しました。一方、ソフトバンクグループ㈱は額面総額4,700億円の社債を、スプリントは額面総額3,300百万米ドルの社債を償還しました。

当社グループにおける主な社債の発行および償還は、次のとおりです。

(注)

- 利払繰延条項とは、発行者(ソフトバンクグループ㈱)の裁量により、利息の支払いの全部または一部の繰り延べを可能とする条項。期限前償還条項とは、予め定められた期間の経過後に、発行者の選択により期限前償還を可能とする条項。劣後特約とは、発行者が清算、破産、会社更生、民事再生および日本法以外の清算手続きまたは倒産手続きを行う場合、発行者の清算手続き等における債務の支払いに関し、一般の債務(発行者が2014年および2015年に発行した劣後債を含む)よりも債務の履行が後順位、最上位の優先株式(今後発行した場合)と実質的に同順位になる旨の特約。

- Sprint Communications, Inc.は、Sprint Corporationの子会社です。

- Clearwire Communications LLCは、Sprint Corporationの子会社です。

ファイナンス・リース

当社グループでは、主に国内通信事業に係る設備投資資金についてリースを利用した資金調達を行っています。2016年度末におけるリース債務の残高は1兆2,459億円です。

保有株式の資金化

ソフトバンクグループ㈱は、子会社を通じて保有する、アリババ株式の一部およびスーパーセル株式の全てを資金化しました。

アリババ株式に係る先渡売買契約の締結および売却

ソフトバンクグループ㈱は、シンガポールの持ち株会社が保有するアリババ株式の一部を資金化する総額100億米ドルの取引を実施しました。本取引は、34億米ドル相当(3,597億円)のアリババ株式の売却、新設されたMandatory Exchangeable Trust(以下「Trust」)による総額66億米ドルの他社株強制転換証券(Mandatory Exchangeable Trust Securities、以下「Trust Securities」)の発行を通じた資金調達、で構成されています。

2016年6月10日、ソフトバンクグループ㈱の100%子会社は、新設されたTrustとの間で、Trustへのアリババ株式の売却に係る先渡売買契約を締結し、売却代金の前受けとして54億米ドル(5,784億円)を受領しました(注)。一方、Trustは、当該先渡売買契約に基づき将来引き渡される予定のアリババ株式を活用し、アリババの米国預託株式に強制転換されるTrust Securitiesを総額66億米ドル発行しました。当該先渡売買契約に係る2016年度末における株式先渡契約金融負債の残高は7,154億円です。

(注)

- Trust Securitiesの発行総額66億米ドルから、Trustが証券購入者への利払いに備えた米国債の購入金額および証券発行のために必要な諸経費を除いた金額

スーパーセル株式の売却

ソフトバンクグループ㈱は、2016年7月29日に、フィンランドと英国の持ち株会社を通じて保有していたスーパーセル株式の全てを7,698億円で売却しました。