当社グループは、総合商社として、物品の売買及び貿易業をはじめ、国内及び海外における各種製品の製造・販売やサービスの提供、各種プロジェクトの企画・調整、各種事業分野への投資、並びに金融活動などグローバルに多角的な事業を行っております。

当連結会計年度は、日本を除く各国中銀が金融引き締めから緩和に転じ始めました。一方、ロシアによるウクライナ侵攻の長期化、予断を許さない状況が続く中東情勢、中国における景気の低迷に加え、2025年1月以降、米国の新政権の政策変更など、地政学的な不確実性が増しています。

当社グループがビジネスを展開する地域を概観すると、米国ではFRBが2024年9月~12月において3回、計1.0%の利下げを実施し、政策金利は4.25~4.5%になっています。消費・雇用は堅調に推移していますが、関税政策を含む新政権の政策変更に伴い、今後の経済環境は不透明感が強まっています。

EU経済圏では、個人消費は底堅く推移していますが、製造業の不振が長期化しており、低成長が続いています。ECBは2025年3月にインフレ圧力の鈍化と景気指標の下振れを受け、5会合連続の利下げを行い、政策金利は2.65%となっています。

中国は、内需の低迷や不動産不況が課題であるものの、2024年後半からの金融緩和策などにより、2024年1~12月の実質GDP成長率は政府目標の+5.0%前後を達成しました。一方で、米中の貿易摩擦は激化する方向にあり、先行きは不透明な状況となっています。

ベトナムでは、米国などへの輸出が経済成長をけん引し、2024年1月~12月の実質GDP成長率は前年比+7.09%と大幅に上昇しました。2025年初めも輸出は増加傾向にありますが、米国新政権の保護主義的政策の影響が懸念されます。

インドでは、民間消費や輸出が好調で、景気は堅調に推移しています。足元のインフレ率は中央銀行が想定範囲内とする2~6%で推移しています。また、中央銀行は2025年2月に政策金利を6.5%から6.25%に約5年ぶりに引き下げ、景気を下支えする方針を示しています。

日本では、日銀が2024年7月に続いて2025年1月にも利上げを行い、政策金利を0.5%程度としました。国内の景気は緩やかに回復していますが、米国新政権の政策変更による影響には注視していく必要があります。

当期及び過去3期の財産及び損益の状況の推移は次のとおりであります。

(注)当社は、国際会計基準(以下、「IFRS会計基準」という)に準拠して連結計算書類を作成しております。

当期の当社グループの業績につきましては、次のとおりであります。

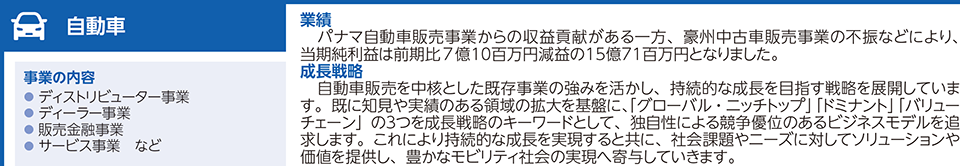

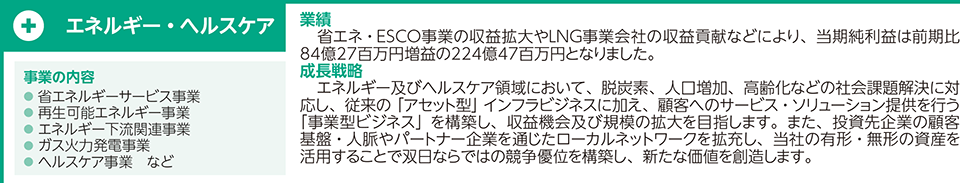

米国電気設備工事事業会社の取得及び米国省エネルギーサービス事業会社の取引増加によるエネルギー・ヘルスケアでの増収に加え、パナマ自動車販売事業会社の前期取得による自動車での増収などにより、2兆5,097億14百万円と前期比3.9%の増収となりました。

米国省エネルギーサービス事業会社の取引増加及び米国電気設備工事事業会社の取得によるエネルギー・ヘルスケアでの増益に加え、ベトナム業務用食品卸売事業会社の前期取得、冷凍マグロ加工販売事業会社の利益率改善によるリテール・コンシューマーサービスでの増益により、前期比208億38百万円増益の3,467億93百万円となりました。

売上総利益の増益に加え、資産入れ替えに伴うその他の収益・費用の増加などにより、前期比98億2百万円増益の1,353億円となりました。

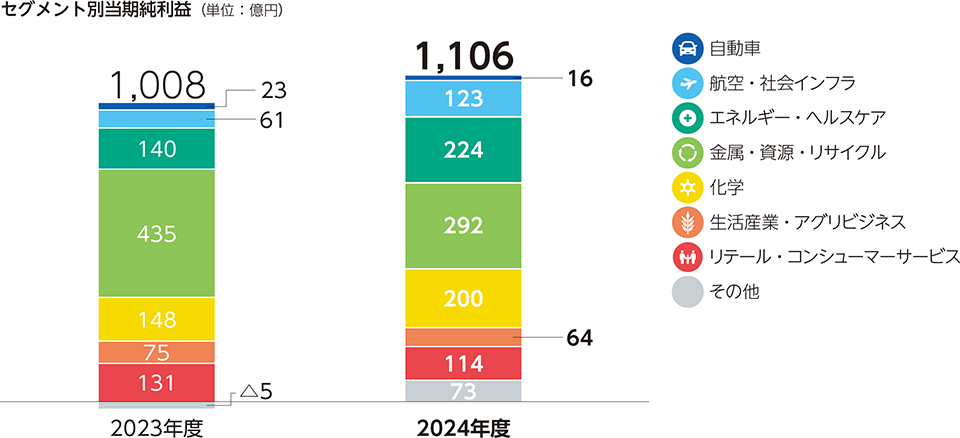

税引前利益1,353億円から、法人所得税費用211億1百万円を控除した結果、当期純利益は前期比111億39百万円増益の1,141億99百万円となりました。また、親会社の所有者に帰属する当期純利益は前期比98億71百万円増益の、1,106億36百万円となりました。

当期純利益にFVTOCIの金融資産や在外営業活動体の換算差額などを計上した結果、当期包括利益は前期比668億40百万円減少し、1,064億43百万円となりました。また、親会社の所有者に帰属する当期包括利益は前期比650億78百万円減少し、1,032億39百万円となりました。

当社グループのセグメントの事業の内容、業績及び成長戦略は以下のとおりであります。

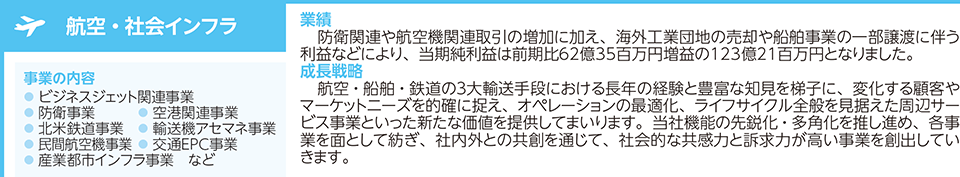

当社グループは、2024年4月1日付にて「航空産業・交通プロジェクト」、「インフラ・ヘルスケア」の一部事業領域を再編し、「航空・社会インフラ」、「エネルギー・ヘルスケア」、「その他」へ変更しております。

(以下「当期純利益」は「親会社の所有者に帰属する当期純利益」を指しております。)

連結資産、負債及び資本の状況

当期末の資産合計は、連結子会社の新規取得などにより、前期末比2,003億79百万円増加の3兆872億52百万円となりました。

負債合計は、新規調達による有利子負債の増加などにより、前期末比1,483億91百万円増加の2兆796億36百万円となりました。

資本のうち親会社の所有者に帰属する持分合計は、配当金の支払いや、自己株式の取得があったものの、当期純利益の積み上がりなどにより、前期末比448億80百万円増加の9,689億56百万円となりました。

この結果、当期末の流動比率は159.8%、長期調達比率は81.6%、自己資本比率は31.4%となりました。また、有利子負債総額から現金及び現金同等物、及び定期預金を差し引いたネット有利子負債は前期末比1,900億円増加の8,872億90百万円となり、ネット有利子負債倍率は0.92倍となりました。

※ 自己資本比率及びネット有利子負債倍率の算出には、親会社の所有者に帰属する持分を使用しております。

また、有利子負債総額にはリース負債を含めておりません。

当期のキャッシュ・フローの状況は、営業活動によるキャッシュ・フローは166億88百万円の支出、投資活動によるキャッシュ・フローは941億6百万円の支出、財務活動によるキャッシュ・フローは1,063億88百万円の収入となりました。これに現金及び現金同等物に係る換算差額を調整した結果、当期末における現金及び現金同等物の残高は1,922億99百万円となりました。

(営業活動によるキャッシュ・フロー)

当期の営業活動による資金は、営業収入や配当収入があったものの、一時的な運転資金の増加などにより166億88百万円の支出となりました。前期比では1,288億75百万円の支出増加となりました。

(投資活動によるキャッシュ・フロー)

当期の投資活動による資金は、米国電気設備工事事業会社への出資や有形固定資産の取得などにより941億6百万円の支出となりました。前期比では1,065億35百万円の支出増加となりました。

(財務活動によるキャッシュ・フロー)

当期の財務活動による資金は、配当金の支払い及び自己株式の取得などの支出があったものの、借入金による調達などにより1,063億88百万円の収入となりました。前期比では2,929億11百万円の収入増加となりました。

当社グループは、資金調達構造の安定性維持・向上を財務戦略の基本方針とし、一定水準の長期調達比率の維持や、経済・金融環境の変化に備えた十分な手元流動性の確保により、安定した財務基盤の維持に努めております。

また、資金調達の機動性及び流動性確保の補完機能を高めるため、円貨1,000億円(未使用)及び25.75億米ドル(11.54億米ドル使用)の長期コミットメントライン契約を有しております。