企業集団の事業の経過及び成果等

イ 企業集団の主要な事業内容

当社グループは、当社、子会社200社、子法人等134社及び関連法人等54社により構成される企業集団であり、「世界に選ばれる、信頼のグローバル金融グループ」をめざし、銀行業務、信託銀行業務、証券業務を中心に、クレジットカード・貸金業務、リース業務、資産運用業務、その他業務を行っております。

ロ 金融経済環境

当年度の金融経済環境でありますが、世界経済は、インフレ鎮静化と所得改善の流れが維持されたほか、欧米を中心とする各国の中央銀行がこれまでの金融引き締め局面から利下げ方向に転じ、慎重に金融緩和を進めてきたことにも支えられ、全体としては緩やかな成長を続けました。もっとも、米国新政権による各種の政策運営に起因する不透明感が年度終盤にかけて高まったほか、長期化するウクライナ紛争や中東問題等の地政学情勢、主要国の拡張的な財政政策といった実体経済への影響を見定めることの難しい出来事も多く、不確実性の高い状況が続きました。わが国では、物価高が消費の重石となったものの、堅調な企業業績や人手不足等を背景に賃上げの機運が着実に高まったほか、脱炭素やデジタル化に向けた投資拡大にも支えられ、景気は緩やかな回復を続けました。

*1 モルガン・スタンレーMUFG証券、モルガン・スタンレーは持分法適用関連会社です。

*2 本図は当社と主要なグループ会社の関係を簡略に図示したものです。

金融情勢に目を転じますと、株価は、全体としては底堅く推移しましたが、年度半ば頃の米国経済の下振れ懸念や、年度終盤にかけての米国新政権の政策運営等に起因する不透明感の高まりを受けて調整する局面がみられました。金利については、欧米では、中央銀行の金融政策が利下げ方向に転じる中、年度前半に市中金利は低下しましたが、各国政府の拡張的な財政政策への思惑などから年度後半にかけて上昇基調で推移しました。わが国では、短期金利は、日本銀行による昨年7月と今年1月の利上げに伴い上昇しました。長期金利は、日本銀行による漸進的な利上げと国債買入額の段階的な減額の下で、上昇基調で推移しました。ドル円相場は、日米の金融政策の方向性の違い等が意識され、昨年9月には140円台まで円高が進行しました。その後は日米の中央銀行による慎重な金融政策運営や米国長期金利の上昇等により、年度後半にかけては振れを伴いながらも総じて円安基調で推移しました。

ハ 企業集団の事業の経過及び成果(2024年度決算)

このような環境下、当社グループの2024年度連結業績は、経常利益が2兆6,694億円、親会社株主に帰属する当期純利益は1兆8,629億円となりました。なお、2024年度は連結決算時に計上するクルンシィ(アユタヤ銀行)の決算期を変更した影響として、業務粗利益で1,650億円、営業費で855億円、親会社株主純利益(税後・持分比率勘案後)で220億円を含みます。

業務粗利益は、前年度比867億円増加の4兆8,193億円となりました。資金利益については、預貸金収益の増加や、海外における買収案件の収益貢献等により、前年度比4,186億円増加の2兆8,765億円となりました。信託報酬・役務取引等利益は、融資関連・資産運用・受託財産等の国内外の手数料収入の増加を主因として、前年度比2,695億円増加の2兆902億円となりました。特定取引利益・その他業務利益は、将来の資金利益の向上に資する債券ポートフォリオの組替えに伴い、国債等債券関係損益で9,914億円の損失を計上したことにより、前年度比6,014億円減少の1,474億円の損失となりました。営業費は、海外における買収の影響に加えて、成長に向けた資源投入やインフレ影響等により、前年度比3,393億円増加の3兆2,281億円となりました。以上の結果、業務純益は、債券ポートフォリオの組替えに伴う損失を計上したことから、全体では前年度比2,525億円減少の1兆5,911億円となりましたが、顧客部門の業績が順調に伸長しました。与信関係費用総額は、海外で大口の戻入益を計上したことから、1,087億円と、前年度比3,891億円の費用減少となりました。株式等関係損益は政策保有株式の売却が進展し、大口の売却益を計上したことにより、前年度比2,212億円増加の5,925億円の利益となりました。持分法による投資損益は持分法適用関連会社であるMorgan Stanleyの業績好調を主因に増加し、前年度比651億円増加の5,969億円の利益となりました。その他の臨時損益は、24億円の損失になりましたが、前年度に計上した一過性費用の反動等により、前年度比1,184億円の改善となりました。特別損益は、1,188億円の損失となり、前年度比409億円の損失増加となりました。

以上の結果、親会社株主に帰属する当期純利益は1兆8,629億円となり、MUFG発足以来の最高益を更新しました。加えて、ROE(MUFG定義)は9.9%となり、中期経営計画の財務目標であるROE(MUFG定義)9%程度を初年度で達成するとともに、中長期目標であるROE9〜10%にも到達しました。

自己資本規制(バーゼルⅢ)の下での連結普通株式等Tier1(中核的自己資本)比率は14.18%、連結Tier1比率は16.65%、連結総自己資本比率は18.83%となりました。いずれも2024年度末時点で求められる水準を充足しています。流動性カバレッジ比率*1も、163.8%と、規制で求められる水準を充足しています。

また、貸出資産の健全性を表す不良債権比率は、1.11%と低水準を維持しています。2024年度の普通株式1株当たりの年間配当金につきましては、前年度比23円増額の64円を予定しています*2。

*1 ストレス下において30日間に流出すると見込まれる資金(分母)を賄うために、短期間に資金化可能な資産(分子)を十分に保有しているかを表す指標

*2 2024年度期末配当については、2025年6月27日に開催予定の定時株主総会において承認されることを前提としています

決算の詳細は、当社ウェブサイトをご参照ください。

▶ https://www.mufg.jp/ir/

当社グループは、総合金融グループの強みを発揮するため、グループ各社が緊密な連携のもと、一元に戦略を定め事業を推進する事業本部制を導入しています。各事業本部は、お客さまの幅広いニーズにお応えするため、グループ各社それぞれの強みを融合させた戦略の立案や施策の運営を行っています。

当年度における事業本部別の事業の経過及び成果は次のとおりです。

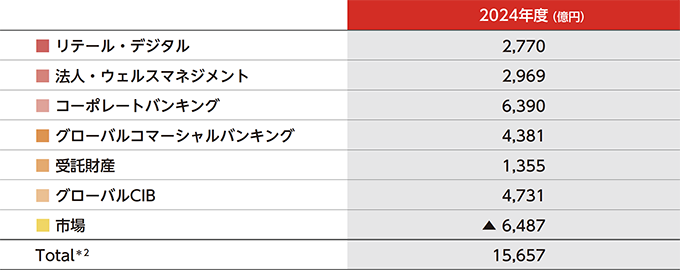

▌事業本部別営業純益*1

*1 社内管理上の連結業務純益

*2 7事業本部の営業純益合計に加え、本部・その他の計数を含む

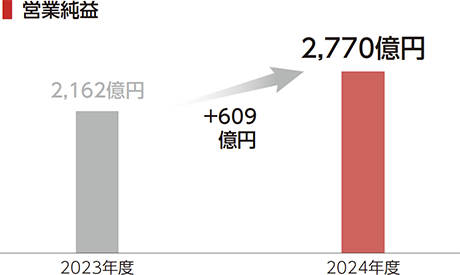

■ リテール・デジタル

事業本部の概要

個人のお客さま(ウェルスマネジメントを除く)を所管し、リアル・リモート・デジタルの各チャネルのベストミックスを通じて接点を広げ、ライフステージ等に合わせたお客さまの生涯に寄り添ったサービスを提供しています。

2024年度の業績概要

円金利の上昇により資金収益が増加したことや、資金需要の拡大によりコンシューマーファイナンス領域の収益が増加したこと等により、営業純益は609億円の増益となりました。

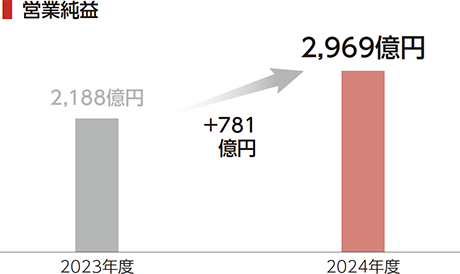

■ 法人・ウェルスマネジメント

事業本部の概要

国内の事業法人とウェルスマネジメントのお客さまの多様なニーズに対し、貸出や資金決済、M&Aや相続、不動産、資産運用など幅広い金融サービスや事業・資産承継といったソリューションなどを提供し、グループ一体でお応えしています。

2024年度の業績概要

円金利の上昇による資金収益や、好調な株式市況や事業・資産承継ニーズを捉えた資産運用収益に加え、デリバティブや不動産等の各収益も増加したことにより、営業純益は781億円の増益となりました。

■ コーポレートバンキング

事業本部の概要

日系大企業のお客さまを対象に、貸出や資金決済、外国為替などのサービスや、M&Aや不動産関連ビジネスなどグループ各社の専門性を活かした総合的なソリューション提供を通じて、お客さまの企業価値向上に貢献しています。

2024年度の業績概要

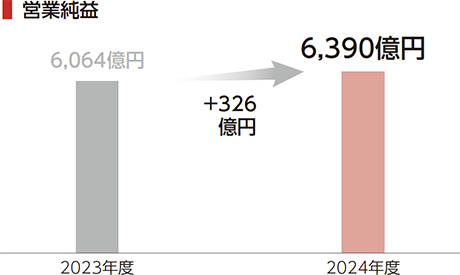

内外の金利環境変化に合わせた預貸運営と適切なリターンを起点とするプライシングの推進により資金収益が伸長しました。また、グループ総合力の強化を通じたソリューション提供の拡充により、銀行・信託・証券の各領域において非資金収益が増加、営業純益は326億円の増益となりました。

■ グローバルコマーシャルバンキング

事業本部の概要パートナーバンク(クルンシィ(アユタヤ銀行)、ダナモン銀行、ヴィエティンバンク、セキュリティバンク)やデジタル金融事業者を通じて、アジア進出企業や地場企業、個人のお客さま向けに金融サービスを提供しています。

2024年度の業績概要

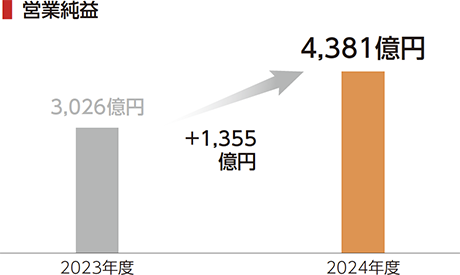

マクロ環境悪化の影響を大きく受けましたが、クルンシィの決算期変更や2023年度期中に買収した連結子会社の寄与、ダナモン銀行での貸出の増加・経費抑制等により、営業純益は1,355億円の増益となりました。

■ 受託財産

事業本部の概要

資産運用(AM*1)、資産管理(IS*2)、年金の各事業において、高度かつ専門的なノウハウを活用したコンサルティングや、運用力と商品開発力の向上に取り組み、国内外のお客さまの多様なニーズにお応えしています。

2024年度の業績概要

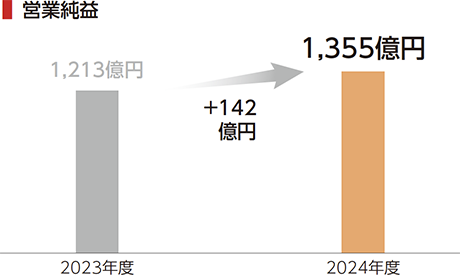

AMでは資金純流入や堅調な市況を背景に、国内投資信託の預かり残高が増加しました。ISでは、国内外での高付加価値サービスの複合提供により収益が伸長したほか、年金でも確定拠出年金関連の収益が拡大し、営業純益は142億円の増益となりました。

*1 Asset Management *2 Investor Services

■ グローバルCIB

事業本部の概要グローバル大企業のお客さまを対象に、商業銀行機能と証券機能を中核にグループ一体で付加価値の高いソリューションを提供するコーポレート&インベストメント・バンキング(CIB)ビジネスを展開しています。

2024年度の業績概要

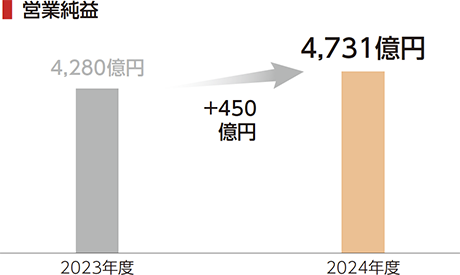

ポートフォリオのリバランスを通じた利ざや改善の継続、世界水準で強みのあるストラクチャードファイナンス、GCIB・市場一体運営を活かしたテーラーメイド型のソリューション提供等を通じて手数料収益が伸長。市場変化に対する強靭なビジネスモデルの構築も進展し、営業純益は450億円の増益となりました。

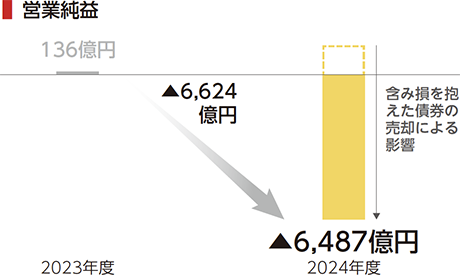

■ 市場

事業本部の概要

為替・債券・株式・関連デリバティブ等の商品・ソリューションをお客さまに提供し、市場にて各商品の売買を行うセールス&トレーディング業務と、MUFG自身の資産・負債や各種リスクを管理・運営するトレジャリー業務*を主に担っています。

2024年度の業績概要

セールス&トレーディング業務では、市場のボラティリティの拡大を捉えて、お客さまとの為替・債券等の取引を着実に積み上げ、高水準の収益を確保しましたが、トレジャリー業務では、有価証券ポートフォリオの将来の利回り向上を図るために、含み損を抱えた債券を計画的に売却したこと等から、事業本部の営業純益は6,624億円の減益となりました。

* 貸出金等の資産及び預金等の負債に内在する金利変動リスクや資金流動性リスク等を総合的に管理・運営するALM運営等